投資初心者には投資信託がいいという噂を聞きました。

そこで投資信託を始めようと思いましたが、始め方がまったく分かりません…

一から教えてください!

このような悩みを解決すべく、本記事では、投資信託の始め方を一から徹底的に解説していきます!

本記事を読めば、初心者でもすぐに始められるので、ぜひ最後までご覧ください。

本ページはプロモーションが含まれています。

投資信託とは?

まずは、投資信託についておさらいしておきましょう。

投資信託とは、投資信託をしているいろいろな投資家から集めたお金を大きな資金として用い、投資のプロが株や債券に投資します。

そして、その成果として得られた利益を投資家に還元する商品のことです。

いろいろな投資家から集めたお金を大きな資金としているからこそ、小額から始められるのです。

投資信託のメリット・デメリットについては、【実際にやってみて分かった】投資信託の意外なメリットデメリットとは?をご覧ください。

投資信託を始める前にすべきこと

早く始めたい気持ちも分かりますが、始める前にぜひともしておいてほしいことがあります。

それは、以下の4つのことです。

- 現状の把握

- どれくらいの金額を投資に充てられるか

- ゴールの設定

- どれくらいまでリスクをとれるか

これらを事前にしておかないと、損する確率が非常に高くなってしまいます。

また、お金を全額失ってしまうこともあるんですよね。

ですから、投資信託を始める前に、きちんとしておきましょう。

詳しくは、【やらなきゃ絶対損!】投資を始める前にすべきこと5選をご覧ください。

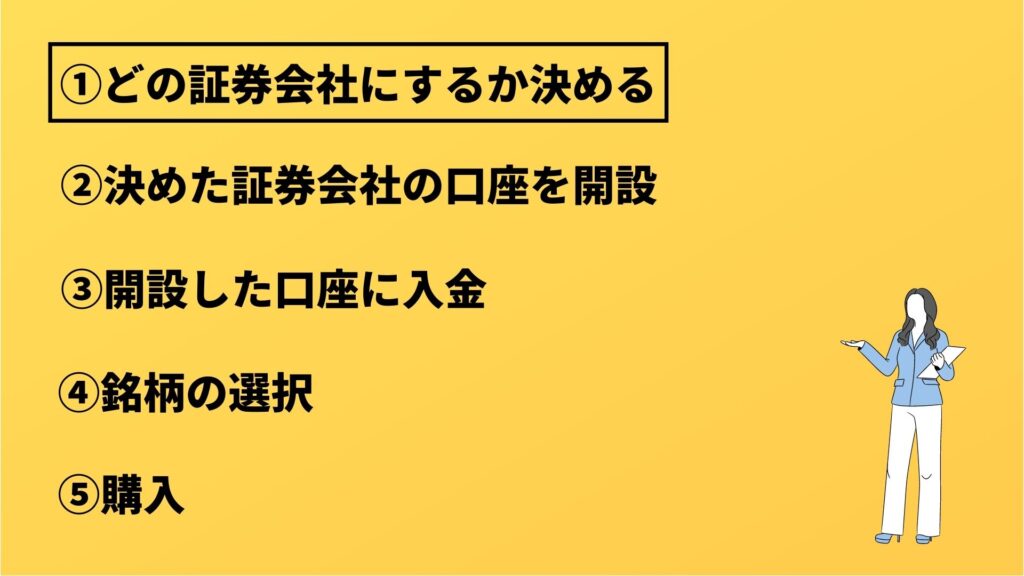

投資信託の始め方①:どの証券会社にするか決める

ではさっそく、投資信託の始め方について見ていきましょう!

投資信託は証券会社で行うので、まずはどの証券会社にするか決めていきます。

また、証券会社には、「実際に店舗がある総合証券」と「店舗がないインターネット上でのみのネット証券」の2種類があります。

投資信託をするのであれば、「ネット証券」がおすすめ!

- 手数料が安い

- 取扱銘柄が豊富

- 商品を買わされたりしない

- 取引がしやすい

- ツールがしっかりしている

国内には10種類以上のネット証券がありますが、それぞれについては15種のネット証券を比較&徹底解剖! おすすめの証券会社も紹介をご覧ください。

証券会社選びのポイント

「どの証券会社にするか決める」とは言われても、どう選べばいいかわからないですよね。

そこで、とうシカなりの選び方のポイントを紹介していきます。

具体的には、以下に当てはまる証券会社を選ぶのがポイント!

- 手数料は安いかどうか

- 非課税制度が使えるかどうか

- ポイントが貯まりやすいかどうか

- 少額から購入できるかどうか

- 本数が多いかどうか

これらのポイントを参考に、自分に適した証券会社を選んでいきましょう。

おすすめの証券会社

とは言うものの、最初の頃はなかなか選べないと思うので、おすすめの証券会社を紹介しておきます。

その証券会社とは、以下の通りです。

| 投資信託の本数 | 2,669本 |

| 入金手数料 | 振込入金:各銀行の振込手数料 リアルタイム入金:0円 |

| 出金手数料 | 0円 |

| NISA | 〇 |

| つみたてNISA | 〇 179本 |

| iDeco | 〇 |

| 貯まるポイント | 楽天ポイント |

| 使えるポイント | 楽天ポイント |

| 国内株 | 〇 |

| 外国株 | 〇 6ヶ国 米国株:3681銘柄(個別株) |

| 債券 | 〇 |

| IPO | 〇 38社(2020年) 26社(2019年) |

| CFD | 〇 |

| FX | 〇 26通貨ペア |

| 金・銀・プラチナ | 〇 |

| 先物・オプション | 〇 |

| ロボアド | 〇 |

楽天証券とは、楽天市場などでもおなじみの、「楽天グループ株式会社」が運営している証券会社です。

また、今年の5月には600万口座にも到達し、今もっとも勢いのある証券会社といっても過言ではないでしょう。

| 投資信託の本数 | 2,682本 |

| 入金手数料 | 振込入金:各銀行の振込手数料 振替入金:0円 即時入金:0円 リアルタイム入金:0円 |

| 出金手数料 | 0円 |

| NISA | 〇 |

| つみたてNISA | 〇 176本 |

| iDeco | 〇 |

| 貯まるポイント | Tポイント Pontaポイント |

| 使えるポイント | Tポイント Pontaポイント |

| 国内株 | 〇 |

| 外国株 | 〇 9ヶ国 米国株:4008銘柄(個別株) |

| 債券 | 〇 |

| IPO | 〇 86社(2020年) 84社(2019年) |

| CFD | 〇 |

| FX | 〇 28通貨ペア |

| 金・銀・プラチナ | 〇 |

| 先物・オプション | 〇 |

| ロボアド | 〇 |

SBI証券とは、金融業界でも大手の「SBIホールディングス株式会社」が運営している証券会社です。

また、今年の3月時点で604万口座と、主要な証券会社の中でトップの口座数を誇っています。

その根拠については、こちらをご覧ください。

これら2つの中から選んでおけば間違いありません。

もちろん、口座開設にかかる費用はないので、2つとも申し込んでもらっても大丈夫ですよ。

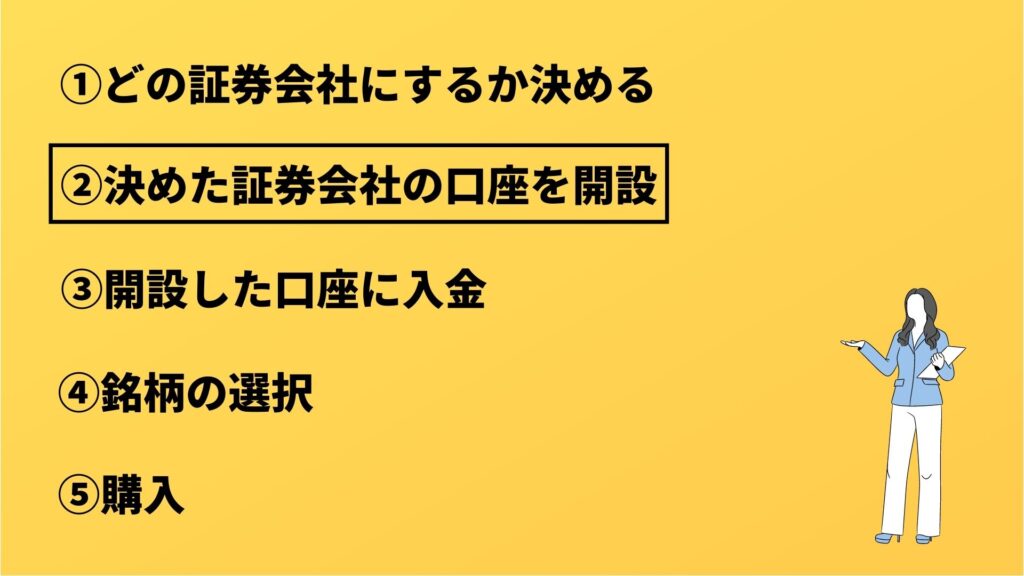

投資信託の始め方②:決めた証券会社の口座を開設

証券会社を決めたら、実際にその証券会社の口座を開設していきます。

口座開設の主な流れについては、以下の通りです。

- 口座開設の申込み

- 個人情報の入力

- 本人確認書類の提出

- ログイン用のIDの受け取り

- 初期設定を行う

- マイナンバーを提出(本人確認書類でマイナンバーを提出した人はしなくていい)

では、それぞれ見ていきましょう。

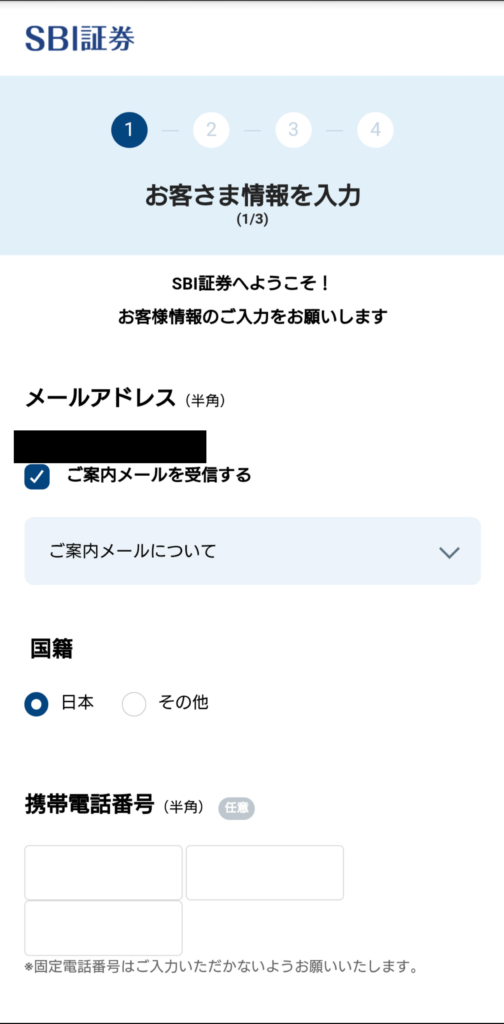

Step1:口座開設の申込み

まずは口座開設を申し込むところから始まります。

申し込むとはいっても、メールアドレスを登録し、送られてくるメール中のURLにアクセスするだけなので簡単です。

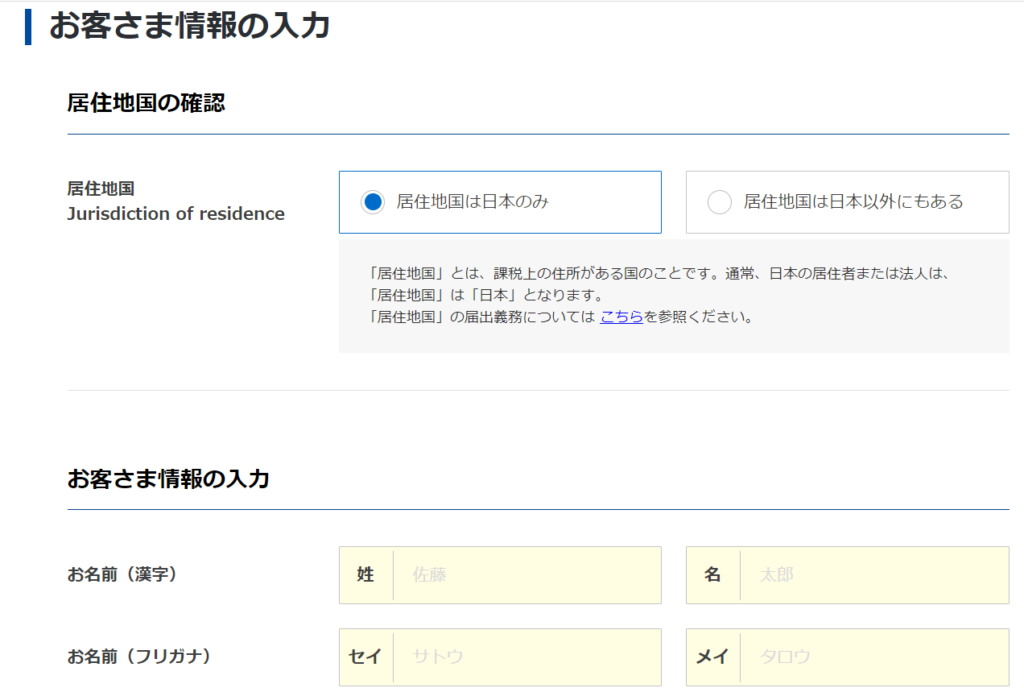

Step2:個人情報の入力

次に、個人情報を入力していきます。

ここで、提出する本人確認書類に記載してある個人情報と同じ内容を入力しないといけないことに注意しましょう。

でないと、審査に落ちてしまいます。

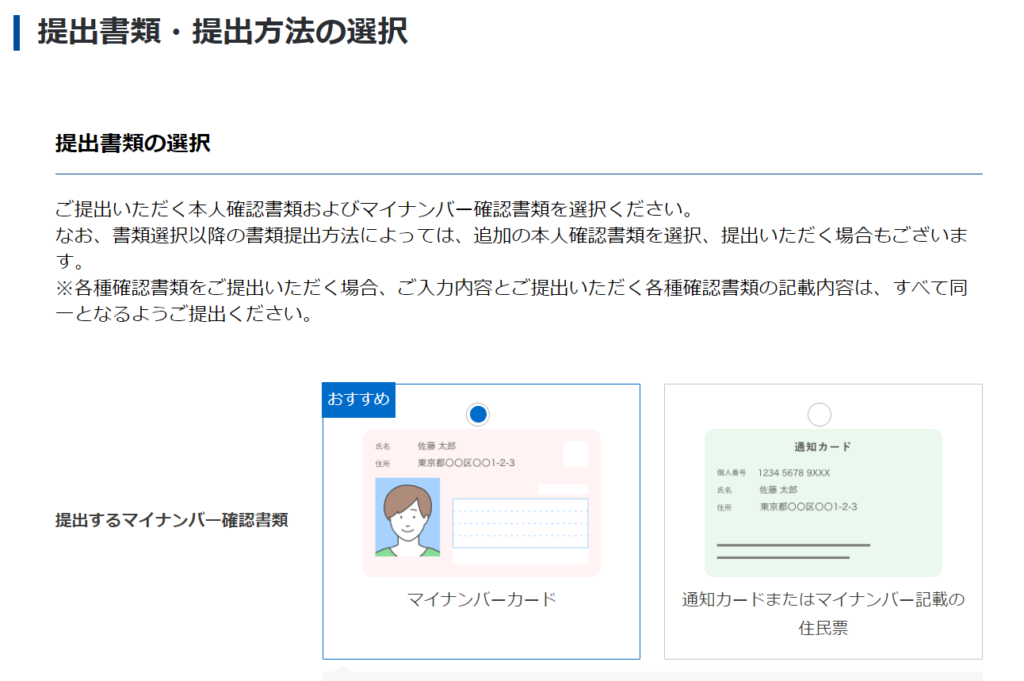

Step3:本人確認書類の提出

個人情報の入力を終えたら、本人確認書類を提出していきます。

提出方法には、「ネットで提出する方法」と「郵便で提出する方法」がありますが、圧倒的にラクなのは「ネットで提出する方法」です。

ただ、ネットで提出できる本人確認書類は限られているので、注意しておきましょう。

詳しくは、以下のリンクからご覧ください。

Step4:ログイン用のIDの受け取り

本人確認書類の提出が完了したら、口座開設完了のお知らせとログイン用のIDが送られてくるので、それまでしばらく待ちます。

また、その口座開設完了等のお知らせは「メールで受け取る場合」と「郵便で受け取る場合」がありますが、メールで受け取るのがおすすめ!

Step5:初期設定を行う

ログイン用のIDを受け取ることができたら、「インサイダー登録」や「出金用の銀行口座の登録」、「アンケート」等に答えていきます。

Step6:マイナンバーを提出(本人確認書類で提出していなかった方のみ)

実際に取引をするためには、マイナンバーを提出しないといけません。

楽天証券によると、その理由は以下のように述べられています。

特定口座のお取引における税金の計算や納付、法律で定められている各種支払調書等の提出を税務署に行っているため

引用元:楽天証券 マイナンバーに関するよくあるご質問

要は、「特定口座は証券会社が確定申告を行ってくれる口座なので、マイナンバーがないと確定申告しようにもできない」ということですね。

ただし、本人確認書類ですでにマイナンバーを提出した方は、提出しなくても大丈夫です。

口座開設方法についてはそれぞれの証券会社によって多少異なるので、詳しくは、以下のリンクからご覧ください。

- 楽天証券:準備中です

- SBI証券:【わずか4ステップ】SBI証券の口座開設の手順をわかりやすく紹介

投資信託の始め方③:開設した口座に入金

口座開設が完了し、実際に取引できる状態になったら、投資信託を購入するために入金していきます。

また、入金方法としては、主に以下の2通りがあるので、覚えておきましょう。

- 振込入金

- リアルタイム入金

では、1つずつ説明していきますね。

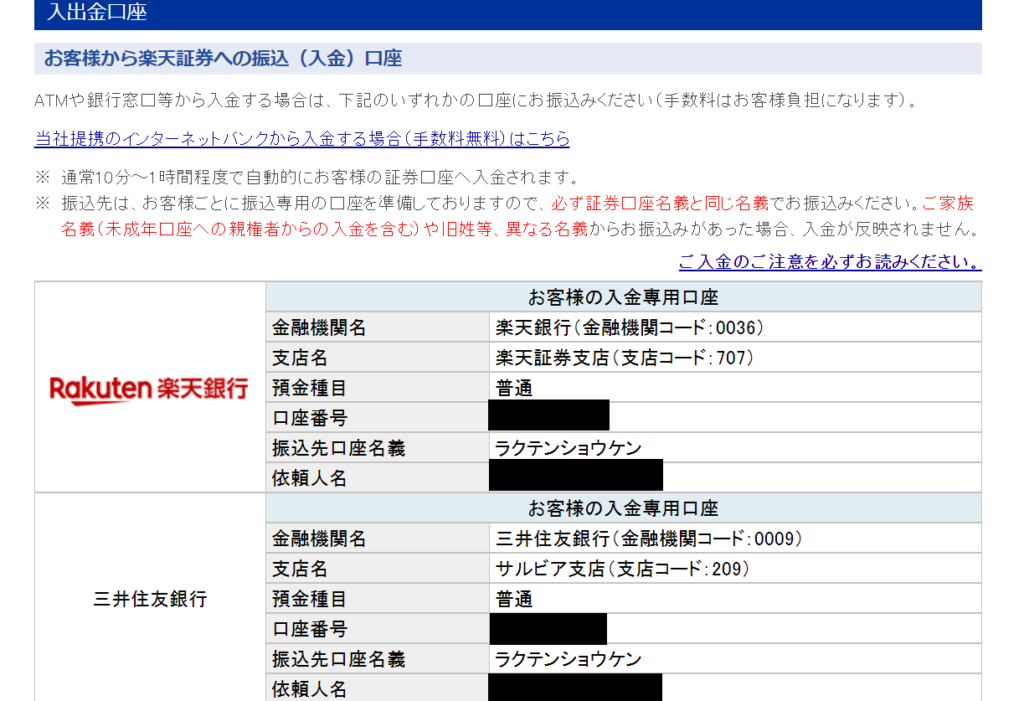

入金方法その1:振込入金

振込入金とは、個々に用意された専用の振込用口座に、銀行の窓口やATM等から入金する方法です。

具体的には、上記の金融機関名や口座番号等を入力することで入金できます。

また、振込時の手数料は自己負担なところが多いので、注意しておきましょう。

入金方法その2:リアルタイム入金

リアルタイム入金とは、インターネット上で簡単に入金ができる入金方法です。

手数料無料のところが多く、24時間365日リアルタイムで入金することができるので、入金方法として1番おすすめ!

ただし、証券会社によって提携している金融機関が異なるので注意しておきましょう。

おすすめに挙げた証券会社の提携している金融機関については、以下のリンクからご覧ください。

投資信託の始め方④:銘柄の選択

入金を終えたら、取引したい投資信託を選んでいきます。

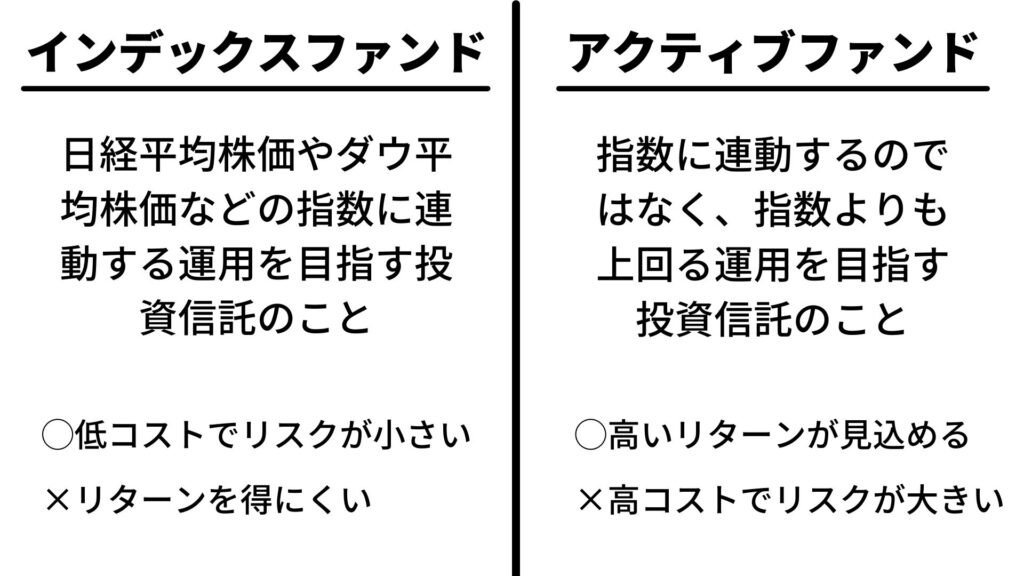

また、投資信託は大まかに「インデックスファンド」と「アクティブファンド」に分けられます。

まずは、これらの内どちらが自分に向いているかを判断するところから始めるといいですよ!

いい銘柄を見分けるポイント

「選んでいく」とは言っても、最初の頃はなかなか選べないと思います。

そこで、いい銘柄を見分けるポイントを紹介しておきます。

- 手数料が安いもの

- 純資産が年々増加しているもの

- 毎月分配型ではないもの

- 資金の流出入に急な増減がないもの

- 多くの企業や国に分散されているもの

これらに当てはまる銘柄を選んでおけば、そんなに損することはありません。

投資信託のおすすめ銘柄

選び方のポイントはわかっても、なかなか選べないと思うので、おすすめの銘柄を紹介しておきます。

その銘柄とは、以下の3つです。

- eMAXISSlim全世界株式(オール・カントリー)

- eMAXISSlim米国株式(S&P500)

- iFreeレバレッジNASDAQ100

投資信託の始め方⑤:購入

最後に、選んだ銘柄を購入していきます。

また、購入方法には、「スポット購入」と「積立注文」があることは頭に入れておきましょう。

では、それぞれ説明していきますね。

購入方法その1:スポット購入

スポット購入とは、普段の株式投資と同じように、自分の好きなタイミングで購入する方法のことです。

次に述べる積立注文のように毎月支払う必要はなく、一度に多くの投資信託を購入することができます。

購入方法その2:積立注文

積立注文とは、自分で決めたタイミング(毎月15日など)で、決まった額分の投資信託を購入する方法のことです。

資金力がなく、長く積み立てていきたい方におすすめ!

実際に楽天証券でS&P500を購入してみたいと思った方は、楽天証券でのS&P500の買い方とは?を参考にしてみてください。

投資信託を始めるなら、非課税制度を活用しよう!

さて、これまで投資信託の始め方について詳しく解説していきましたが、ここで投資信託をするならぜひとも活用しておきたい制度について紹介していきます。

その制度とは、「非課税制度」です。

税金がかからない金額が決まっているとはいっても、投資信託は入金力が小さく毎月積み立てていくものなので、問題ありません。

ですので、投資信託を始める際はぜひ非課税制度を活用してみてください。

投資信託を始める際の注意点

投資信託をする上での注意点としては、以下のものがあります。

- 元本は保証されない

- 詐欺商品に注意する

では、それぞれみていきましょう。

元本は保証されない

元本とは、投資した金額のことです。

元本が保証されないということは、つまり投資した金額を下回ることがあるということです。

投資信託も投資だからこそ、元本は保証されません。

上がりもすれば、下がりもします。

このように、元本は保証されないからこそ、損してもいい金額で投資信託を始めましょう。

詐欺商品に注意する

投資信託には、詐欺商品が非常に多いです。

詐欺商品とは、手数料をぼったくる商品のことです。

しかし、つみたてNISAが適用できる商品は政府のお墨付きなので、詐欺商品はありません。

なので、つみたてNISAが適用できる商品の中から選ぶことをおすすめします。

また、誰かが「絶対もうかる」って言ってたから買うというのは本当に注意しましょう。

ぼったくられる可能性がめちゃくちゃ高いです。

投資信託の購入の際によくある質問

最後に、投資信託の購入の際によくある質問にお答えしていきます。

その質問とは、以下の通りです。

- いつ買ったらいいの?

- いつ売ったらいいの?

- 毎月いくら積み立てればいいの?

では、それぞれ答えていきますね。

いつ買ったらいいの?

毎月積み立てていくのであれば、いつ購入してもかまいません。

毎月の積立は、株価が上がっている・下がっているに関わらず、毎月決まった日に勝手に購入されるのはわかりますよね?

ですので、初めて購入するタイミングはいつでも大丈夫です。

一方で、一度に購入するのであれば、安くなっている時に買うといいです。

これは当たり前ですよね。

安くなっている時に買えば、それだけ大きな利益が出ます。

しかし、その安くなっている時がわからないかと思います。

僕がおすすめするのは、過去のデータから、この値段のときが安いなってことを調べ、その値段になりそうなときに購入するというやり方です。

ぜひ試してみてください。

いつ売ったらいいの?

いつ売ればいいかについては、以下のタイミングがおすすめ!

- 目標金額に達したとき

- これ以上成長の見込みがないとき

- まとまったお金が必要になったとき

なお、そのタイミングになるまで売らないでおくのが堅実です。

というのも、長期間保有しておくことで複利の影響をものすごく受け、なおかつ投資の利益も大きくなるから。

毎月いくら積み立てればいい?

毎月いくら積み立てればいいのかについては、個人の経済状況によって異なります。

けれども、これだけは言えます。

| NISAを適用していない人 | 貯金の中の、この先ほとんど使わない金額 |

| NISAを適用している人 | 非課税枠は年間120万円だから、120万円÷12か月で月10万円以内 |

| つみたてNISAを適用している人 | 非課税枠は年間40万円だから、40万円÷12か月で月3万3333円以内 |

このような金額を積み立てればいいです。

もちろん、「ある月を多くし、ある月を少なくする」っていうのでも大丈夫ですよ。

あくまでも、非課税枠を超えなければいいだけの話です。

まとめ:始め方がわかったら、実際に初めてみよう!

さて、本記事では、投資信託の始め方について一から徹底解説していきました。

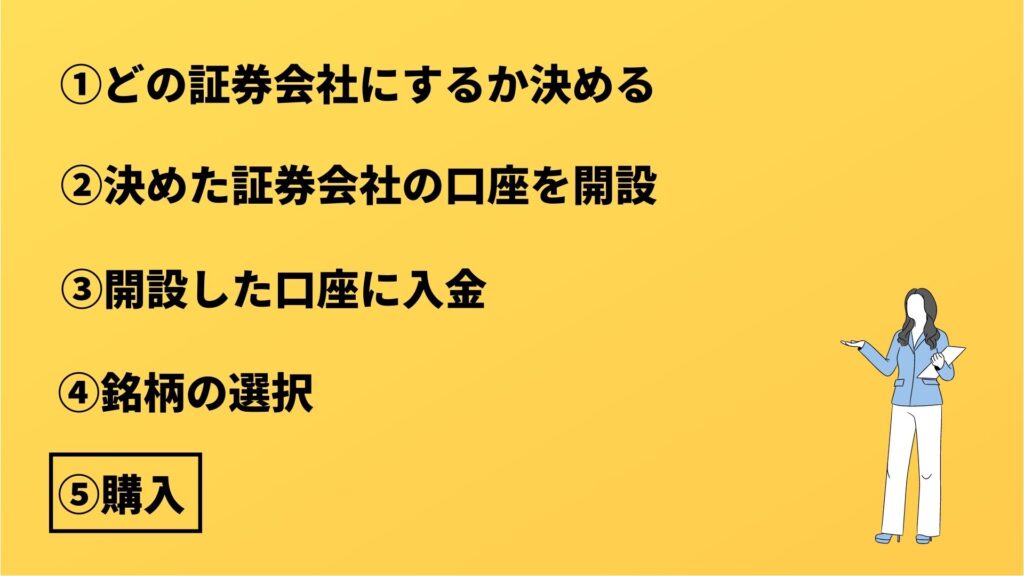

くどいようですが、もう一度流れを確認しておきましょう。

- どの証券会社にするか決める

- 決めた証券会社の口座を開設

- 開設した口座に入金

- 銘柄の選択

- 購入

投資全般に言えることですが、元本の保証はないので、損しても影響がない金額を貯めた上で実際に投資信託を始めてみましょう!